Investování a spoření

Je důležité rozlišovat spoření a investování. Každé má své výhody a nevýhody.

Kde můžete dostat státní příspěvky a kde daňové zvýhodnění?

Je lepší investovat jednorázově a nebo pravidelně?

Necháte raději peníze doma v šuplíku?

Chcete produkty s garantovaným úrokem?

NEEXISTUJE bezpečný produkt, který má vysoké zhodnocení a nízké riziko ztráty!!!

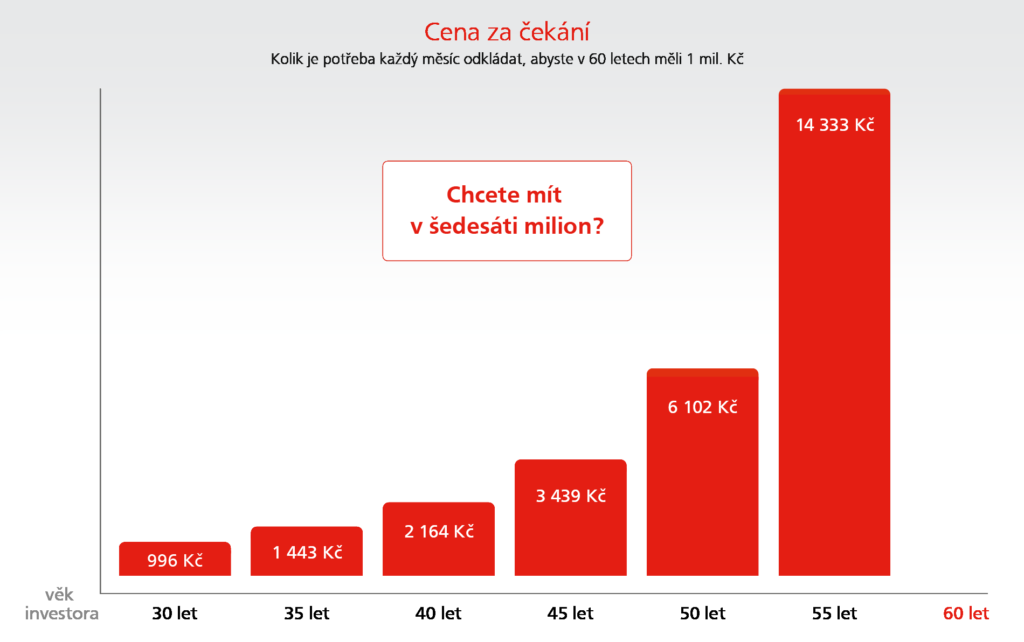

Počítáno pro požadavek 1 mil Kč v 60 letech – průměrné zhodnocení 6% ročně. Což v dnešní době není úplně reálné pro konzervativního klienta, který chce prostředky do 10 let.

Raději pravidelně

Základ je zjistit na co peníze vlastně potřebujete. Je totiž velký rozdíl, jestli chcete třeba zhodnotit prostředky na 6 let a nebo na 25. Ideální je využít i státní podpory, kterou umožňuje stavební spoření a penzijní připojištění. Když už vám může stát přispět na důchod, tak si to vezměte. Důležité je ZAČÍT a pak vám bude stačit menší částka a budete mít na výběr více možností.

Co očekáváte od svých peněz?

Každý by měl mít rezervu minimálně na 3 až 6 měsíců na povinné výdaje a propad příjmů – to se ostatně potvrdilo v době Covidu. Ale se zbytkem peněz bychom měli nakládat tak, aby peníze neztrácely na hodnotě. A tudíž by zhodnocení mělo pokrýt minimálně inflaci. To ale při dnešní inflaci přes 15% je prostě pro běžného klienta nereálné.

Každý z nás očekává něco jiného. Někdo chce bezpečí a co největší jistotu, někdo chce rizikovější investice, aby měl možnost vyššího zhodnocení. Inflaci asi nejvíc pocítíte pokud máte víc prostředků „pod polštářem“, na běžném účtu, spořícím účtu a nebo někdy i zbytečně dlouho na stavebním spoření. Pokud by byla průměrná inflace 3%, tak ročně při částce 100 000,- člověk „přijde“ o 3 000,-. A co to teprve udělá za 15 let? Budete mít reálně na dnešní peníze necelých 65 000,- Kč.

Zpracováno dle dat ČSÚ.

Do důchodu dříve

V kolika půjdeme do důchodu je otázka, která nemá jasnou odpověď. Doba se mění a nikdo nám dnes nezaručí, že půjdeme třeba v 65 letech. Kdo si ale umí představit pracovat ještě před sedmdesátkou? Dnes máme tři možnosti – jít do předčasného důchodu, do předdůchodu a nebo vůbec nespoléhat na stát. Abychom mohli jít až o 5 let dřív, tak nám to umožní předdůchod. Má to ale podmínku – musíte mít smlouvu o penzijním připojištění min. 5 let a také mít naspořen dostatek prostředků. Budete totiž čerpat vlastní peníze. Ale zase to neovlivní výši klasického starobního důchodu. A OSVČ? Tak to je kapitola sama o sobě. My všichni budeme hodně překvapený. Není tedy lepší sednout si na to s předstihem a nechat si vše spočítat?

Jaké otázky si musíte položit?

Doba

Jedna z nejdůležitějších otázek je, za jak dlouho chcete prostředky „vybrat“

Kolik

Chcete ukládat prostředky pravidelně a nebo jednorázově?

Současné smlouvy

Využíváte již nějaké produkty? Je totiž důležité rozložit riziko mezi různé produkty.

Předčasný výběr

Je pro vás důležité mít možnost prostředky předčasně vybrat?

NEJ!!!

Nejdůležitější je INVESTIČNÍ DOTAZNÍK. Ten nám řekne, jestli jste konzervativní, vyvážený a nebo dynamický klient, který chce investovat s vyšším rizikem.

Nejčastější dotazy

Jsem už v důchodu

I tak můžete získat státní příspěvky na vaše finanční produkty. A je zbytečné, aby peníze ztrácely hodnotu doma.

Kdo peníze dostane v případě smrti?

U penzijních fondů a životního pojištění se uvádí tvz. obmyšlené nebo oprávněné osoby – takže vy je sami určíte. Ostatní produkty jdou do dědického řízení, pokud tedy nemáte tyto věci vyřešené jiným způsobem – třeba závětí. U některých produktů můžete dát někomu zmocnění a on pak má právo s prostředky nakládat.

Mám garanci, že o peníze nepřijdu?

Za garanci můžeme považovat Fond pojištění vkladů. Vklady na běžných účtech a stavebních spořitelnách jsou tedy pojištěny do výše 100 000 EUR (tedy něco přes 2,5mil Kč) u jedné instituce. Jinak nikde nic není pojištěno nebo garantováno.

Chci spořit dětem

Jsou produkty, kde se spoří a jiné, kde se investuje. Já ale nikdy nedoporučuji uzavírat smlouvy rovnou na rodná čísla dětí – v 18 letech by totiž i bez vašeho souhlasu peníze mohli vybrat a utratit za „nesmysly“ se kterými nesouhlasíte. A přitom vůbec nemáte šanci to ovlivnit. Takže raději na vás a vy se rozhodněte kdy a na co peníze „pustíte“.

Bojím se, že o investice přijdu

Proto je důležité zvolit vhodné produkty a rozdělit prostředky i do několika různých fondů a smluv. Největším rizikem pro finance jste vy sami. Důležité je totiž nepanikařit v případě poklesů trhu. V dlouhodobém horizontu jsou investice poměrně bezpečné.

Jak překonat inflaci?

V dnešní době to je opravdu nereálné a nebo velmi „rizikové“ protože nelze najít bezpečnou a velmi výnosnou investici. Prostředky je ale nutné mít někde uložené a větší částky rozložené do více produktů. Důležité je si o tom popovídat a zjistit kolik prostředků a kdy je budete zase potřebovat.

telefon: +420777103830

mail: marketa.jokesova@bcas.cz